¿Cuál es la verdadera función de un banco central?

¿Por qué tenemos bancos centrales? Image: REUTERS/Kevin Lamarque

Mantente al día:

Banca y mercados de capitales

En tanto el pueblo y la élite del ámbito monetario regresan a sus oficinas después de su ceremonia anual en Jackson Hole, muchos observadores probablemente se pregunten cuál es la función que cumplen realmente los banqueros centrales.

En las décadas recientes, sus líderes han crecido, como el antiguo presidente de la Reserva Federal, Alan Greenspan, que fue considerado un "maestro" omnipresente de las fuerzas económicas prácticamente hasta el fin de su mandato de dos décadas.

Si pasamos rápidamente a los jefes de los bancos centrales de hoy, tal como Janet Yellen de Fed, Mario Dragui de ECG y el saliente jefe del Reserve Bank of India, Raghuram Rajan, es posible que no atraigan la misma admiración del público, pero todavía disfrutan de su estrellato en el escenario económico global.

Esto puede parecer extraño para entidades que tradicionalmente tienen un mandato bastante directo y variable al mismo tiempo.

¿Por qué tenemos bancos centrales?

Los gobiernos primero comenzaron a establecer bancos centrales para crear sistemas de pago confiables. Con el tiempo, el mandato de los bancos aumentó hasta administrar todos los sistemas financieros y las economías. Su enfoque principal ha consistido en ajustar el costo del dinero cambiando las tasas de interés: primero en un esfuerzo por estimular o desacelerar la economía y, más adelante, como una mejor forma de preservar la estabilidad.

¿De dónde obtienen su dinero los bancos centrales?

Hay más de una forma para impulsar o reducir la cantidad de dinero en un sistema bancario, y en forma más amplia, una economía. Podemos imaginar que los bancos centrales simplemente imprimen nuevos billetes, por ejemplo, pero la realidad es más complicada. La mayor parte del dinero nuevo en realidad es electrónico.

Cuando se trata de controlar la cantidad de dinero en una economía, los bancos centrales usan una de tres herramientas.

1. Ajustar las tasas de interés a corto plazo. Las tasas más bajas aumentan el suministro de dinero e impulsan la actividad económica, mientras que las tasas más altas tienen el efecto contrario.

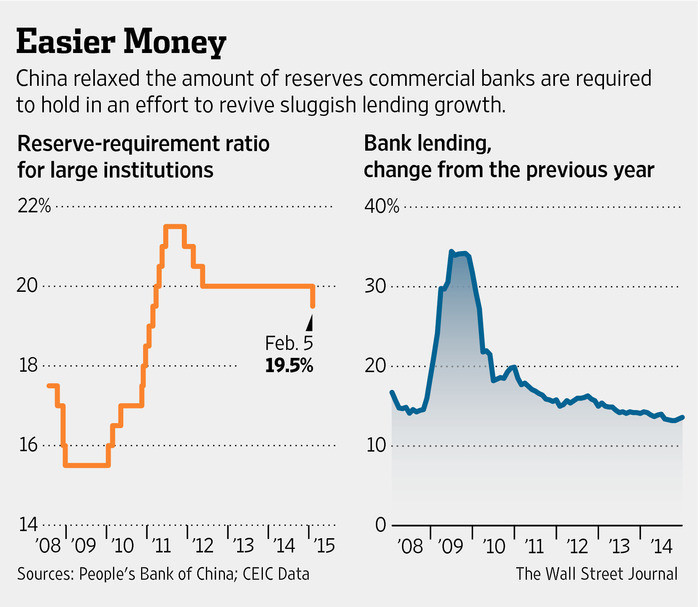

2. Modificar los requisitos de la reserva. Estos son la cantidad de dinero que el banco debe retener contra depósitos en cuentas bancarias. Cuando los requisitos de la reserva son más bajos, lo bancos pueden prestar más dinero, y esto aumenta el suministro de dinero general.

3. Realizar operaciones en el mercado abierto. Para aumentar el suministro de dinero, los bancos centrales pueden comprar bonos del gobierno en el mercado abierto, y venderlos para recibir dinero en efectivo.

¿Qué son las tasas de interés negativas?

En 2014, varios bancos centrales de Europa redujeron sus tasas de interés de referencia a menos de cero, seguidos por Japón en 2016. Se trata de una política poco convencional que implica que cualquier banco comercial que invierta dinero en el banco central de un día para el otro debe pagar un interés en lugar de recibirlo. Impone una sanción a los bancos por ahorrar, y los alienta a reactivar la economía a través de los préstamos. También apunta a estimular la inflación de los niveles peligrosamente bajos (o negativos) de hoy.

¿Qué es la flexibilización cuantitativa?

Otra herramienta poco convencional para revivir una economía inestable es la flexibilización cuantitativa. Para hacer esto, los bancos centrales compran valores, tales como bonos del gobierno, de bancos comerciales mediante la creación de dinero nuevo. Este nuevo dinero fluye hacia los bancos. Al igual que con las tasas de interés negativas, el objetivo es alentar a los bancos a emitir más préstamos y, de esta manera, estimular la inversión y ayudar a la economía.

También hay un elemento psicológico implícito, dado que si estas drásticas acciones convencen a las personas de que el banco central asume con seriedad la estimulación de la economía y la lucha contra la deflación, también puede impulsar la actividad económica gracias a un aumento de la confianza. Se diferencia de las operaciones de mercado abierto tradicionales descritas anteriormente principalmente en la escala de las compras de activos.

¿Cómo se modificó su función?

Desde la crisis financiera de 2008, los banqueros centrales han cobrado más importancia. En especial en los Estados Unidos y en Europa, por lo general se consideran que marcan la diferencia entre una recuperación endeble continua y el desastre completo. Dado que los gobiernos reinan en gastos, han intervenido para estimular economías amenazadas.

Con un crecimiento e inversión todavía lentos, algunos bancos centrales se han atrevido a ingresar en territorios poco familiares: tasas de interés cero o negativas y programas de flexibilización cuantitativa masivos en Europa, Japón y los Estados Unidos.

Esto ha dado lugar a importantes desafíos para los banqueros centrales. En primer lugar, muchos países se han encontrado atascados en un entorno de tasas de interés bajas, del que luchan por salir. Con un crecimiento todavía lento y precios intactos o deflacionarios, hay una enorme presión por dejar las tasas sin modificaciones, de modo de no dañar una recuperación todavía tentativa.

¿Cuáles son los peligros?

Mientras tanto, las tasas bajas están distorsionando la economía. Con retornos mínimos de bonos, e incluso con algunos bancos que aplican un cargo por retener dinero, los inversionistas están reinvirtiendo el dinero en activos como valores inmobiliarios y acciones, lo que potencialmente genera burbujas que un día explotarán.

Las políticas de hoy podrían estar sembrando las semillas de la próxima crisis financiera global. Si los países descubren que se enfrentan a otra desaceleración, hay poco margen para maniobrar e impulsar tasas más bajas o aumentar de otra forma la estimulación. Es por esto que Janet Yellen y otros parecen tan ansiosos por volver a un entorno "normal".

Por último, estos esfuerzos monetarios ya no parecen tener el efecto necesario. A pesar del histórico bajo costo del dinero, las empresas no están pidiendo préstamos para invertir y el crecimiento sigue siendo moderado. Algunos comparan estas medidas monetarias con reactivar la economía.

¿Y ahora qué? Claramente no hay soluciones fáciles. Algunos legisladores promueven la idea de avanzar con medidas poco convencionales, tales como objetivos de inflación más altos para lograr un estímulo monetario.

¿El dinero gratis es realmente la respuesta?

Desde la perspectiva fiscal, se alienta a los gobiernos a aprovechar los préstamos de dinero prácticamente gratis y llevar a cabo proyectos de infraestructura que generarán empleo y crecimiento, además de estimular la productividad futura.

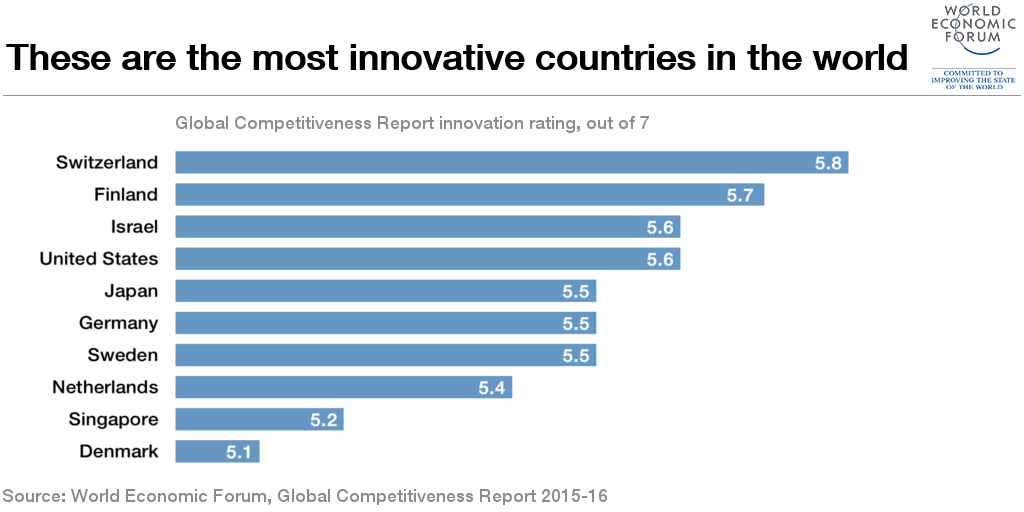

En términos más generales, los países deben comenzar la ardua tarea de llevar a cabo reformas económicas estructurales para incrementar la competitividad y fomentar el crecimiento.

El informe Global Competitiveness Report del Foro Económico Mundial destaca cómo mercados con un buen funcionamiento, sistemas educativos y de capacitación sólidos, además de una infraestructura y entornos buenos pueden fomentar la expansión e innovación.

Según la opinión reciente de Yellen: "Un crecimiento más sólido de la productividad tendería a aumentar el nivel promedio de las tasas de interés y, por lo tanto, proporcionaría a la Reserva Federal un mayor alcance para facilitar la política monetaria en el caso de una recesión".

¿Qué quiso decir con esto? Que los gobiernos, las empresas y la sociedad en conjunto necesitan asumir su parte de la responsabilidad. Si bien no parece haber un apetito generalizado de cambios fundamentales en la función de los bancos centrales, es posible que sea hora de bajar nuestras expectativas en cuanto a si pueden dirigir las economías nacionales y solucionar todos los problemas.

No te pierdas ninguna actualización sobre este tema

Crea una cuenta gratuita y accede a tu colección personalizada de contenidos con nuestras últimas publicaciones y análisis.

Licencia y republicación

Los artículos del Foro Económico Mundial pueden volver a publicarse de acuerdo con la Licencia Pública Internacional Creative Commons Reconocimiento-NoComercial-SinObraDerivada 4.0, y de acuerdo con nuestras condiciones de uso.

Las opiniones expresadas en este artículo son las del autor y no del Foro Económico Mundial.

Temas relacionados:

La Agenda Semanal

Una actualización semanal de los temas más importantes de la agenda global

Puedes anular tu suscripción en cualquier momento utilizando el enlace que figura en nuestros correos electrónicos. Para obtener más información, consulta nuestro Política de privacidad.

Más sobre Financial and Monetary SystemsVer todo

Efrem Garlando

22 de abril de 2024

Victoria Masterson

12 de abril de 2024

Alex Edmans

8 de abril de 2024

Spencer Feingold

27 de marzo de 2024

Kateryna Gordichuk and Kate Whiting

20 de marzo de 2024